Этой статье хорошо было бы появиться много лет назад, когда OLE HADASH только начинался, потому что понимание правил и особенностей начисления заработной платы самым прямым образом сказывается на количестве денег, ежемесячно поступающих на ваш банковский счёт. Эта статья наконец-то увидела свет, благодаря трудам и стараниям аудитора Романа Церельштейна, за что огромное ему спасибо.

Расчётный лист («тлуш маскорет») — один из важнейших финансовых документов для наёмного работника, одновременно с этим настолько обыденный, что зачастую ему не придают значения и не умеют правильно читать. А уметь читать его важно, если вы хотите убедиться, что:

🔹Работодатель платит вам согласно действующему законодательству;

🔹Все ваши права соблюдены;

🔹Вы оплачиваете свои налоговые и страховые обязательства в соответствии с действующим законодательством.

Если вы тоже привыкли не обращать на свой зарплатный лист внимания, потому что там ничего не понятно, наше пособие поможет вам научиться.

Что такое расчётный лист (тлуш маскорет)?

Тлуш маскорет — это документ, который работодатель обязан предоставить наёмному работнику вместе с фактической выплатой заработной платы, не позднее девятого дня со срока, когда должна была быть начислена заработная плата, то есть до 9 числа следующего месяца. В документе приводятся сведения обо всей заработной плате, выплаченной за месяц работы или его часть.

Помимо заработной платы в расчётном листе отображаются такие начисления как сверхурочные и премии, а также удержания в пенсионные фонды и налоговые инстанции.

Кроме этого, он содержит информацию о полагающихся работнику дополнительных выплатах и другие важные данные, связанные с трудовыми отношениями: стаж работы, накопленные отпускные дни и больничные.

При увольнении с работы тлуш маскорет за последний проработанный месяц включит в себя окончательный расчёт с работодателем, именно в нём отразится выплата неиспользованного отпуска, итоговое отчисление в пенсионный фонд и компенсация по увольнению.

Эта статья объяснит, как шаг за шагом прочитать ваш тлуш маскорет и разобраться во всех его разделах.

Что должно быть в обязательном порядке указано в расчётном листе?

Разделы, которые в обязательном порядке входят в расчётный лист, определены законом.

Эти разделы включают, среди прочего: данные работника, данные работодателя, период работы, сведения о начислениях и удержаниях, баланс неиспользованных выплат (отпускные, больничные и др.), трудовой стаж, зарплата для расчета и многое другое.

Дополнительные данные, включенные в расчётный лист, — это, конечно же, данные о наших пенсионных отчислениях, которые делает работодатель.

Как читать расчётный лист (тлуш маскорет)?

Прежде чем мы начнём наши объяснения, важно отметить, что в Израиле есть несколько компаний, которые предоставляют программное обеспечение для расчёта заработной платы и управления зарплатными выплатами. У каждой такой компании есть свой формат тлуш маскорет, который может отличаться от других, поэтому оформление или способ отображения данных могут быть разными. Тем не менее, они должны отображать одни и те же данные.

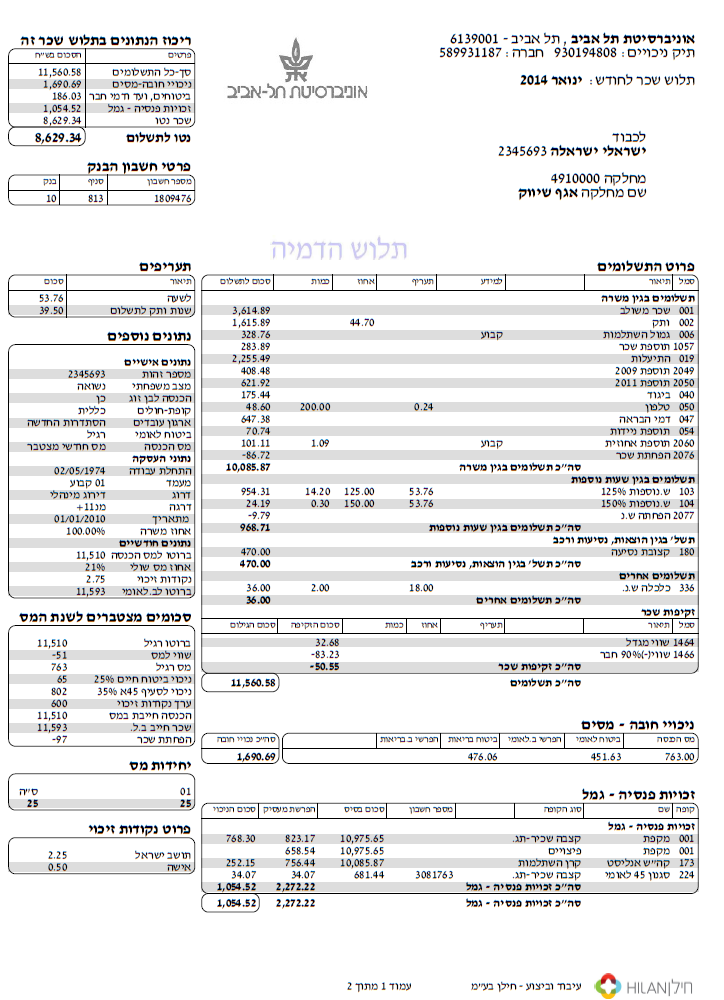

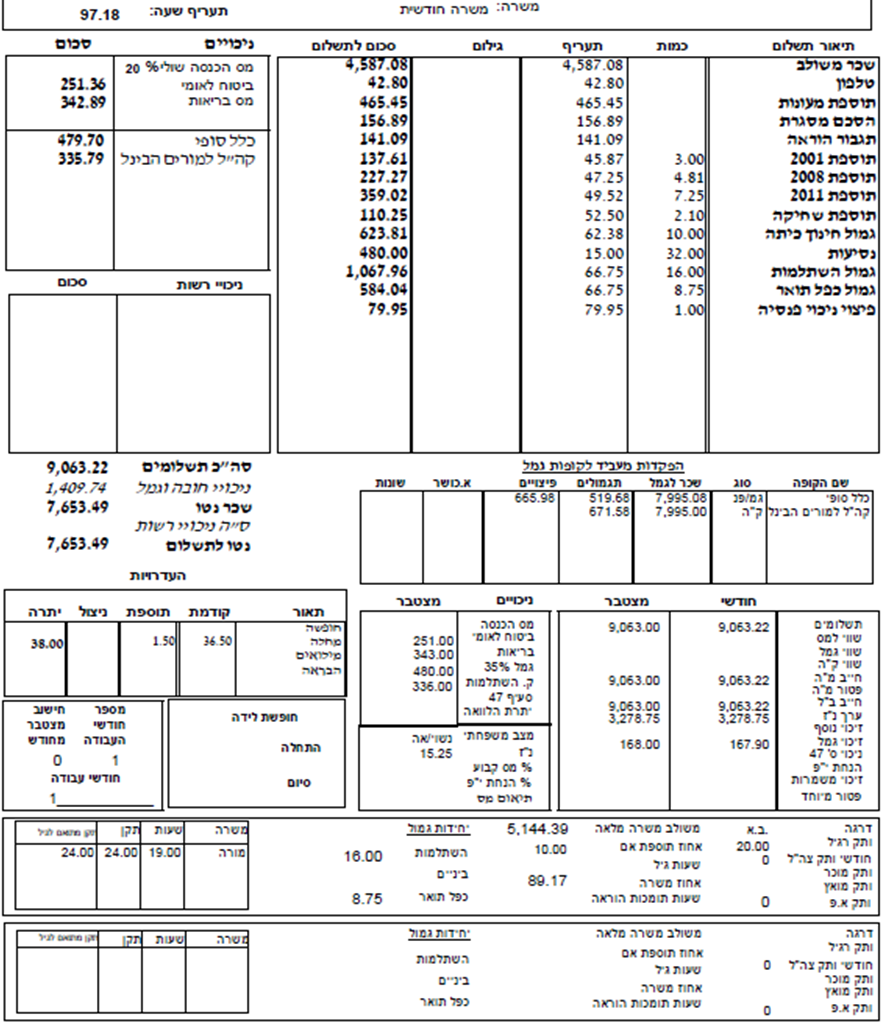

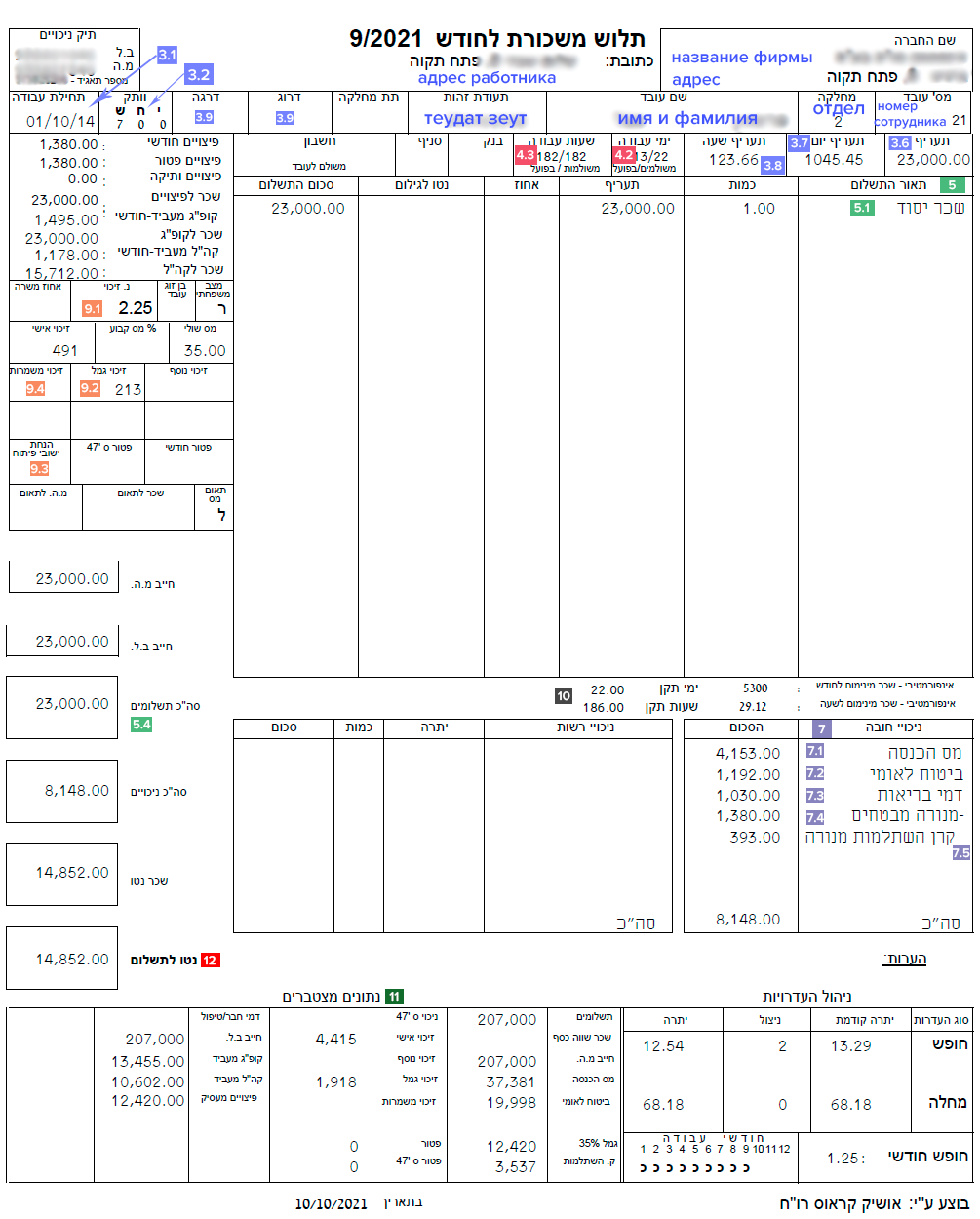

В конце статьи будет приведён пример — тлуш маскорет с помеченными цифрами секциями, соответствующими конкретным разделам и пунктом данной статьи. Это должно не только дать понимание, что в зарплатном листе написано, но и как и где это отображается в реальной жизни.

Ниже приведен список разделов, включая объяснение по каждому из них, и данные, которые они должны/могут содержать:

- Данные работника (פרטי העובד)

Здесь отображаются сведения о сотруднике, имя и фамилия, номер удостоверения личности, семейное положение, идентификационный номер сотрудника, отдел и т.д. Наряду с личными данными, также должны быть указаны реквизиты банковского счета сотрудника (название банка, филиал и номер счета.).

Как бы тривиально это ни звучало, но приучите себя хотя бы бегло просматривать ваши личные данные. Имя, фамилия, номер теудат зеута. адрес и банк. Все выглядит правильно и точно? Это может прозвучать забавно, но важно убедиться, что вы — это вы, и что ваши личные данные действительно верны.

В своей работе я часто сталкиваюсь со случаями, когда люди находят в своих трудовых книжках рабочие места, на которых они никогда не работали, или же периоды трудоустройства, которые просто больше нигде не фигурируют. Это не обязательно какое-то мошенничество, это может быть и невинная ошибка в бухгалтерии, которую можно предотвратить простой бдительностью с вашей стороны.

- Данные работодателя (פרטי המעסיק/מעביד)

Здесь отображаются сведения о работодателе, такие как название предприятия, идентификационный номер («хевра баам», «осек патур» или «осек мурше»), регистрационный номер в Налоговом управлении / Ведомстве национального страхования (Мас ахнаса / Битуах Леуми), а также адрес места работы или офиса компании.

В некоторых отраслях необходимо убедиться, что ваш работодатель «не изменился». Это такие отрасли, как транспорт, производство и маркетинг мебели, кадровые услуги.

В этих отраслях работодатели обычно работают через разветвленную структуру компаний, и я часто сталкивался со случаями, когда сотрудников просто переводили в другую компанию без предупреждения.

В то же время даже в таких отраслях, как высокие технологии или промышленность, смена работодателя может произойти после сделки слияния или поглощения, в которой работники были переведены к другому работодателю.

Важно понимать, что «техническая» смена работодателя, который выплачивает вам зарплату, — это событие, которое влечет за собой массу последствий: обнуление трудового стажа, обнуление начисленных дней, расчет выходного пособия и прочее. Поэтому очень важно убедиться, что информация вашего работодателя действительно остаётся неизменной.

И особенно об этом следует помнить, когда компанию продают или закрывают.

- Форма трудоустройства работника (אופן העסקת העובד)

Сведения о порядке трудоустройства работника:

- Дата начала трудовой деятельности (תאריך תחילת העסקה) — день, когда работник начал работать у работодателя. [3.1]

- Стаж (ותק) — совокупный стаж работы на данном месте работы. [3.2]

- База начисления заработной платы (בסיס השכר) — получает ли работник ежемесячную, ежедневную или еженедельную заработную плату (определяется трудовым договором). [3.3]

- Полная/частичная занятость (חלקיות המשרה) — полная или неполная ставка, иногда указывается процент ставки или десятичное число. [3.4]

- Вид должности (סוג משרה) — идет ли речь о единственном месте работы или нескольких, является ли работа основной или дополнительной (в случае работы в нескольких местах). Если работник трудоустроен на нескольких работах, во избежание избыточного налогообложения имеет смысл оформить «теум мас» — уточнение налоговой ставки, а также согласование социальных выплат из Битуах Леуми. [3.5]

- Месячная тарифная ставка (תעריף חודשי) — для тех, кто получает оклад (Единая ставка месячной заработной платы, которая выплачивается каждый месяц, независимо от рабочих дней этого месяца или рабочего времени принято называть «глобальной зарплатой». [3.6]

- Дневная тарифная ставка (תעריף ליום) — для тех, кто получает повременную заработную плату: месячная заработная плата работника, делённая на 21,67 нормо-дней (на местах с 5-дневной рабочей неделей) или на 25 нормо-дней (на местах с 6-дневной рабочей неделей). [3.7]

- Часовая тарифная ставка (תעריף לשעה) — месячная заработная плата работника, делённая на 182 нормо-часа, для тех, кто получает повременную заработную плату (почасовую заработную плату, определённую трудовым договором). [3.8]

- Категория / разряд (דרוג / דרגה) — работник, заработная плата которого определяется коллективным договором или согласно категориям. [3.9]

В принципе, ежемесячно подробно просматривать информацию в этом разделе нет необходимости. Но эта информация может оказаться очень необходимой при проведении специальных расчётов, таких как выплата отпускных или оформление счёта при увольнении с работы. Кроме того, часть информации может оказаться очень полезной во время спора, который может возникнуть между вами и работодателем.

Поэтому важно сохранять все платежные ведомости, по крайней мере, в течение семи лет.

Эти данные не имеют прямого влияния на размер заработной платы, которую вы получаете. Однако они повлияют и на отпускные, которые будут выплачены, а также могут повлиять на пенсию.

- Период оплаты / занятости и фактической работы (תקופת התשלום / העסקה ועבודה בפועל)

Этот раздел содержит данные о периоде, в течение которого работнику выплачивалась заработная плата. Также здесь описаны:

- Период выплаты (תקופת התשלום) — период, за который работник получает выплату. [4.1]

- Рабочие дни (ימי עבודה) — сколько дней работник присутствовал на работе и отработал за этот период занятости (как правило, месяц). [4.2]

- Рабочее время (שעות עבודה) — сколько часов сотрудник присутствовал на работе и отработал за этот период занятости (как правило, месяц). [4.3]

Важно убедиться, что отображаемые здесь данные соответствуют вашему отчету о часах, особенно если вы работаете на почасовой основе. Данные могут быть использованы в качестве основы для расчёта отпускных и сверхурочных.

- Выплата заработной платы работника (תשלומי השכר של העובד)

Здесь отображаются все суммы, выплаченные сотруднику в течение данного месяца / периода занятости. Выплаты могут быть разнообразными; ниже мы разъясним категории. Это таблица, которая включает в себя количество часов (כמות), тарифную ставку (תעריף), расчет валового показателя (когда налоговые и страховые расходы оплачиваются работодателем) (גילום), налоговую стоимость (שווי למס) и выплаты по данному разделу (התשלום). Ниже приведено дополнительное описание:

- Базовый должностной оклад (שכר יסוד) — обычная оплата труда работника, самая базовая, без сверхурочных часов, премий и прочих выплат. [5.1]

Этот раздел получил особое значение после вступления в силу Закона об обязательных пенсиях. И это потому, что пенсионные выплаты рассчитываются исходя из базового оклада.

Важно отметить, что искусственное разбиение базового оклада на разные составляющие не освобождает работодателя от выплаты пенсионных пособий из полного реального базового оклада.

Например, если среди составляющих вашей зарплаты есть надбавка в фиксированной сумме, которая возвращается каждый месяц и выплачивается вне зависимости от каких-либо факторов, по закону пенсионные выплаты должны выплачиваться и по этой составляющей.

Если речь идет о сотруднике с месячной (глобальной) зарплатой, здесь появится глобальная месячная зарплата, но для почасового сотрудника почасовая ставка будет умножена на фактическое количество часов.

- Сверхурочные (שעות נוספות) — количество часов, отработанных работником сверх базового оклада. [5.2]

Следует различать два типа «сверхурочной работы»:

🔹 Фиксированная составляющая — в данном случае это на самом деле часть базовой заработной платы, эта часть фигурирует у сотрудников, которые получают глобальную заработную плату, и работодатель ожидает, что сотрудники время от времени будут работать больше, чем полный рабочий день. В этом случае общая заработная плата фактически будет разделена на базовую заработную плату и заработную плату за сверхурочную работу. Как я упоминал в предыдущем разделе, пенсионные пособия также будут выплачиваться за фиксированный компонент сверхурочной работы.

🔹 Переменная составляющая — здесь речь идет о фактической оплате за сверхурочно отработанные часы. Компенсация за сверхурочную работу выплачивается по специальной ставке, на которую влияет множество критериев: количество отработанных часов, смена, день недели и даже отрасль, в которой занят работник. В этом случае пенсионные выплаты по этому компоненту обычно не выплачиваются, а расчет и количество часов необходимо сверять с отчетом о фактических часах.

- Другие выплаты (תשלומים אחרים) — под разделом базового оклада указываются также дополнительные начисления, выплаченные работнику, такие как: оплата на восстановление здоровья (דמי הבראה), оплата больничного (דמי מחלה), оплата праздничных и отпускных дней (דמי חופשה, דמי חגים), перерасчёт заработной платы (с предыдущими месяцами) и др. [5.3]

Как правило, в конце таблицы указана общая сумма начислений, выплаченных работнику [5.4] (סך כל התשלומים).

- Условно начисленный доход (הכנסות זקופות)

В этом разделе после указания суммы заработной платы отображаются условно начисленные доходы. По сути, речь идет о предоставляемых работодателем льготах, требующих от работника уплаты подоходного налога и социальных взносов (Битуах Леуми), которые фактически им не выплачиваются. То есть указывается денежная стоимость льгот, предоставляемых работнику.

Идея состоит в том, что любая выгода, предоставляемая работодателем работнику, является частью дохода работника, и работник должен платить с нее налог.

Льготы, обычно встречающиеся в платежных ведомостях: стоимость подарков (שווי מתנה), стоимость использования автомобиля (שווי שימוש ברכב), стоимость использования мобильного телефона (שווי שימוש בטלפון נייד), стоимость отчислений на сберегательные программы, превышающих потолок освобождения от налогов в соответствии с законом, и др.

Здесь важно отметить, что взносы работодателей в пенсионные фонды также считаются льготой. Но эти льготы освобождены от налогов до определенного потолка.

Если пенсионные вклады превышают потолок, это является налогооблагаемой выгодой, и эти суммы будут указаны в этом разделе.

- Обязательные удержания (ניכויי חובה)

В этом разделе указаны все удержания (отчисления), связанные с выплатой заработной платы. Эти удержания уменьшают заработную плату (разделы 5 + 6 выше). В этом разделе представлены:

- Удержание подоходного налога (ניכוי מס הכנסה) (согласно ставкам подоходного налога в данном налоговом году). [7.1]

Подоходный налог вычитается из месячной заработной платы в соответствии с актуальными налоговыми ставками с учетом налоговых льготных единиц.

Здесь уместно подчеркнуть, что налоговым периодом в израильском налоговом законодательстве является календарный год. При этом налог вычитается из зарплаты ежемесячно.

В том случае, если работник ежемесячно получает одну и ту же сумму и нет никаких изменений в налоговых льготах, на которые он имеет право, проблем не возникнет. В конце концов, налог, который работник будет платить ежемесячно, будет равен налогу, который он должен платить со своего годового дохода (месячный налог, умноженный на 12, равен годовому налогу).

Однако на деле дело обстоит иначе, в силу разных причин в течение года меняется заработная плата и сумма налога. Обновления заработной платы, бонусы, изменения в личной ситуации — все это влияет на годовой налоговый результат.

Хорошая новость заключается в том, что программа расчета заработной платы умеет правильно рассчитывать сумму налога, удерживаемую с месячной зарплаты, чтобы учесть все изменения, произошедшие в течение года.

- Взносы по национальному страхованию [7.2] (דמי ביטוח לאומי) и Взносы по страхованию здоровья [7.3] (מס בריאות / דמי ביטוח בריאות)

Многие путают эти две строки, но на самом деле они составляют налог, который обычно называют «национальным страхованием».

Налог состоит из части, уплачиваемой в пользу национального страхования, и другой части, уплачиваемой в пользу медицинских услуг.

По аналогии с подоходным налогом налог удерживается в соответствии с текущими налоговыми ставками и зависит от суммы заработной платы за предыдущие месяцы.

- Обязательные пенсионные отчисления (הפרשות לפנסיה חובה) — здесь появится сумма, отчисленная из зарплаты работника в пенсионный фонд. [7.4]

Хочу подчеркнуть, что речь идет не обо всей сумме, откладываемой в пенсионный фонд, так как к доле работника будет прибавляться доля работодателя и резерв работодателя на выходное пособие. Эти две суммы будут уплачены работодателем непосредственно в пенсионный фонд, а не вычитаются из зарплаты работника и поэтому здесь не фигурируют.

Название суммы различается в зависимости от зарплатной программы, иногда появляется название пенсионного фонда, а иногда просто «Пенсионный фонд».

- Другие отчисления (הפרשות אחרות)

Наиболее распространенным видом отчислений является отчисление в фонд дополнительного образования («керен иштальмут»). [7.5]

Напомним, что в большинстве случаев это не фонд, который требуется открывать по закону (если только вопрос не был урегулирован в коллективном договоре), если у вас есть фонд дополнительного образования, здесь появится рабочая часть (обычно 2,5%).

- Членские взносы (דמי חבר) (в профсоюз и т.д.)

- Добровольные удержания (ניכויי רשות)

Удержание (из заработной платы), которое работодатель производит только по требованию или согласию работника. В эту категорию входят различные дополнительные страховки (к примеру коллективная страховка здоровья), погашение кредита, оплата личных расходов сотрудника и другое.

- Налоговые льготы (זיכויים ממס)

В этом разделе будут подробно описаны льготы на подоходный налог.

Как я уже говорил, сумма вычитаемого налога определяется путем умножения налогооблагаемого дохода на налоговые ставки, и из этой суммы будет вычтена общая сумма налоговых льгот

Наиболее распространенной налоговой льготой, конечно же, являются налоговые льготные единицы. Но есть и дополнительные налоговые льготы, давайте детально их разберём.

- Льготные налоговые единицы (נקודות זיכוי ממס הכנסה). Каждая единица дает налоговую льготу в размере 235 шекелей в месяц (на 2023 год), количество единиц определяется многими параметрами: пол, количество детей, дата репатриации, семейное положение и многое другое. [9.1]

Представление выгоды от кредитных баллов в платежной ведомости зависит от программного обеспечения, иногда отображается только денежная стоимость кредитных баллов.

Очень важно убедиться, что вы получаете все полагающиеся вам льготные единицы, это простой тест, который можно выполнить в симуляторе налогового управления и сверить с зарплатной ведомостью.

- Льгота пенсионного отчисления (זיכוי מגמל). Налоговая льгота, рассчитываемая на основе взноса работника в пенсионный фонд. [9.2]

Размер льготы составляет 35% от пенсионного вклада работника, но не более 230 шекелей в месяц.

- Льгота резидентам периферии (הנחת יישוב ספר). Льгота для жителей населенных пунктов, расположенных на периферии. [9.3]

Ниже приведена ссылка на список рассматриваемых населенных пунктов.

Это очень существенная налоговая льгота, рассчитываемая как процент от дохода до определенного потолка, процент и потолок варьируются от населенного пункта к населенному пункту.

- Льгота на сменную работу (זיכוי משמרות). Дополнительная льгота работающим посменно в производственных отраслях. [9.4]

- Процент предельной налоговой ставки — предельная налоговая ставка, в соответствии с которой рассчитывается подоходный налог.

- Дополнительные данные (נתונים נוספים)

Расчетный лист содержит также дополнительные данные, касающиеся работника или работы. Например, по закону работодатель обязан указать размер текущей минимальной заработной платы (месячной и почасовой).

Кроме этого, представлены данные об отсутствии сотрудника на работе: отпускные, больничные, восстановление здоровья и т.д. Фактически, в этом разделе работник может видеть, каков общий накопленный баланс, сколько дней было добавлено к расчёту в данном месяце и сколько дней было использовано после того, как они были фактически оплачены.

Также указаны следующие данные:

- Налогооблагаемая база в целях подоходного налога (חייב מ.ה.) — заработная плата, с которой рассчитывается подоходный налог.

- Налогооблагаемая база в целях Социального Страхования (Битуах Леуми) (חייב ב.ל.) — заработная плата, с которой рассчитывается уплата взносов по страхованию здоровья.

- Застрахованная заработная плата (השכר המבוטח) — заработная плата, с которой рассчитываются пенсионные отчисления работника.

Читайте по теме

Мас ахнаса и некудот зикуй — что и куда

Читать

- Совокупные данные (נתונים מצטברים)

Здесь представлены совокупные данные работника за календарный налоговый год. По сути, этот раздел позволяет понять, сколько пенсионных отчислений было уплачено в течение налогового года, сколько подоходного налога было уплачено до сих пор, сколько было удержано на взносы в Битуах Леуми и страхование здоровья, сколько отпускных и больничных дней есть у работника и т.д.

Это одна из важных частей, которая не получает должного внимания в платежной ведомости.

В этом разделе вы можете увидеть общую выплаченную зарплату и сумму удержанного налога в годовом обзоре. Вы можете сопоставить данные пенсионного депозита с периодическими отчетами пенсионного фонда и многое другое.

- Расчет заработной платы (חישוב השכר)

Заключительная часть — это сам расчет зарплаты. Здесь указаны следующие данные:

- Заработная плата брутто (שכר ברוטו) — сумма всех начислений, причитающихся работнику, до всех удержаний.

- Чистая заработная плата (שכר נטו) — сумма всех выплат после всех обязательных удержаний.

Нетто к выплате (נטו לתשלום) — общая чистая сумма после всех удержаний.

Примеры тлуш маскорет

Если у вас на экране цифры слишком мелкие и ничего не разглядеть, откройте этот тлуш маскорет в новой вкладке по данной ссылке.

И ещё примеры тлуш маскорет ниже.

Заключение

Надеюсь, у вас хватило терпения дочитать до конца статьи. Ещё лучше, если вы возьмете свой тлуш маскорет, найдете в нём каждый из перечисленных в статье пунктов и убедитесь в их правильности. Люди делают ошибки, системы иногда сбоят, поэтому всего один «отловленный» и исправленный параметр может сохранить вам деньги.

Один ответ

Будьте добры по возможности обьясните пожалуйста в чём разница между пособием по старости от Минфина и от Битуах Леуми.

Спасибо