Эта статья, содержит информацию в упрощённом виде. Как в начальной школе, когда учитель говорит, что делить на ноль нельзя. Это сделано для того, чтобы не превращать статью в энциклопедию по налоговой системе Израиля и чтобы у читающих не взорвалась голова, а то меня посадят. Информация, приведённая в этой статье, ознакомительная и ни в коем случае не является ни советом, ни руководством к действию, ни юридической консультацией.

Содержание

Цель этой статьи — дать общее понимание об израильских налогах, а главное — установить в голове необходимые триггеры, чтобы задать правильный вопрос узкому специалисту при необходимости.

Индивидуальный номер налогоплательщика

Репатрианты из РФ привыкли к такому понятию, как ИНН — индивидуальный номер налогоплательщика. Репатриантам, например, из США такое понятие тоже знакомо, там это TIN — Tax Identification Number. Несмотря на то, что многие репатрианты критикуют различные системы и ведомства Израиля, в Израиле такое понятие, как ИНН отсутствует полностью. У гражданина Израиля есть номер теудат зеута. Этот номер выдаётся либо при рождении, либо при репатриации, и остается неизменным до конца жизни. Налоговое управление использует этот номер в качестве идентификатора, не изобретая велосипеды с собственными номерами.

А теперь непосредственно к нашему широкому налоговому разнообразию.

Подоходный налог

Он же «мас ахнаса» (מס הכנסה). О нём я уже упоминал в статье про открытие бизнеса в Израиле. Данный налог наемные работники и частные предприниматели платят со своих доходов. Он является ступенчатым. Это означает, что на определенные границы доходов установлены проценты подоходного налога, и зарплата человека чаще всего укладывается в несколько ступеней, с каждой из которых берётся свой процент.

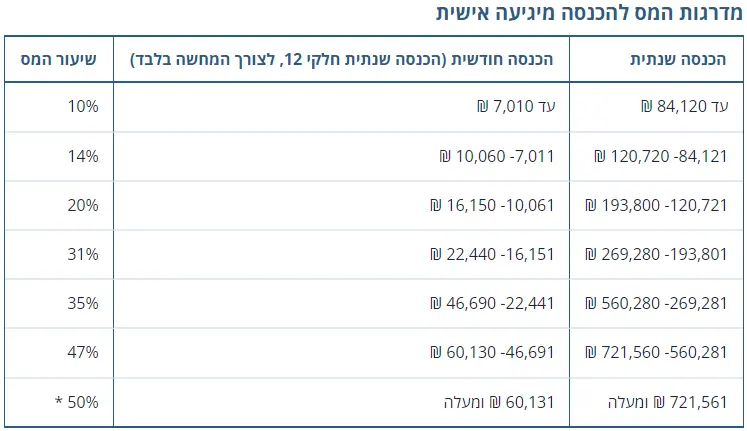

В Израиле в 2024 году актуальны следующие ступени подоходного налога:

Ознакомиться с актуальными цифрами всегда можно на этом сайте, а пока для удобства приведу пример. Допустим, человек работает программистом (плохо с воображением, да) и получает 15000 шекелей. Обращаемся к табличке и видим, что эта зарплата укладывается в четыре налоговые ступени. С первых 7010 шекелей, человек заплатит 10% налога, то есть 701 шекель. Далее с 7011 шекелей по 10060 шекелей ему предстоит заплатить 14% налога: то есть с 2739 шекелей взыщут 426.86 шекелей. Следующая ступень с 10061 по 16150 шекелей облагается налогом в 20%, то есть с 4939 (15000 – 10061) шекелей этот человек заплатит 987.8 шекелей налога. Итого имеем суммарный подоходный налог 701 + 426.86 + 987.8 = 2115.66 шекелей.

Лекторы любят рассказывать городскую легенду, согласно которой люди считают, что если начинаешь больше получать, то зарплата попадает на следующую налоговую ступень, процент мас ахнасы увеличивается и на руки чистыми ты получишь меньше. Мне кажется, сейчас люди уже достаточно грамотные, чтобы не страдать такими предрассудками, но если вдруг случайно вы или ваши знакомые считали именно так, то снова посмотрите на табличку.

Подоходный налог могут не только взимать, но и возвращать обратно. Почему такое возможно? Потому что в определённых случаях удерживается он неправильно. Например, не берутся в учёт льготные налоговые единицы («некудот зикуй») нового репатрианта. Более подробно об этом и о своём приключении по возврату налога я писал здесь. Но если вкратце напомнить о некудот зикуй, то вот что мы имеем. Одна «единица» составляет 242 шекеля. В стандартном случае мужчина — гражданин Израиля — имеет 2.25 балла, а женщина 2.25 + 0.5 = 2.75 балла. А новый репатриант дополнительно к этим стандартным баллам первые 12 месяцев имеет ещё плюс 1 балл, далее следующие 18 месяцев имеет ещё плюс 3 балла (то есть 2.25+3 или 2.75+3), в следующие 12 месяцев это количество уменьшается до плюс двух баллов, а затем в следующие 12 месяцев оно уменьшается до плюс одного балла, после чего количество баллов возвращается к стандартному значению.

Так вот, если новый репатриант неправильно заполнил форму 101 при устройстве на работу или бухгалтерия допустила ошибку, то эти льготные баллы могут не браться в расчёт и следовательно налог будет списываться неправильно. А значит, его можно вернуть.

Кстати ещё одна легенда, которую уже лично я слышу с завидной регулярностью, — многие убеждены, что новый репатриант не платит подоходный налог. Это в корне неверно, просто в отдельных случаях зарплата нового репатрианта ещё не такая высокая и весь подоходный налог гасится имеющимися дополнительными некудот зикуй. И сейчас по табличке выше вы легко можете посчитать, налог с какой зарплаты будет погашен бонусными баллами.

Другой пример. Женщине, родившей ребенка, полагается 1.5 бонусных баллов за год. Предположим, что женщина родила ребенка в конце года, подала документы и в оставшиеся месяцы с зарплаты правильно списали налог. Однако этот балл выдается ретроактивно на весь год. Получается, что за весь год, начиная с января, у неё уже неправильно взимали налог с зарплаты и теперь нужно подавать заявление в налоговое управление о возврате подоходного налога. При этом у женщины есть право перенести эти баллы на следующий год, что логично, ведь если она не работает первый год после рождения ребенка, баллы просто сгорят.

Или, например, мужчина, который платит алименты, тоже получает дополнительные льготные баллы. Если он не сказал на работе о том, что платит алименты, налог с него списывается неправильно, и это повод наведаться в налоговую по поводу возврата подоходного налога.

Таких случаев может быть очень много и о них можно прочитать подробнее в этой статье. А мы движемся дальше.

Мас хаварот

Налог, взимаемый с фирм, или корпоративный налог (מס חברות). Составляет сегодня 23% и платится фирмой после вычета расходов с ее доходов.

Здесь стоит отметить интересную деталь. Осек патур по достижении оборота в 99000 шекелей должен стать осек мурше. Он начнёт платить НДС, бухгалтерия подорожает, отчитываться придётся раз в два месяца и так далее. Я писал об этом вот здесь. А вот установленного законом порога, когда осек мурше должен открыть фирму (хевра баам) не существует. Но существует логический порог, когда это нужно сделать. Дело в том, что фирма платит фиксированный налог 23%, в то время как согласно таблице, приведённой в начале статьи, наёмные работники и частные предприниматели платят налоги ступенчато. И быть осек мурше становится невыгодно при достижении налоговой отметки в 47%. Почему? Об этом в следующем абзаце.

Мас дивиденд

Налог, взимаемый с дивидендов (מס דיבידנד). А если точнее, то это налог, который необходимо заплатить, чтобы получить деньги, оставшиеся в компании после выплаты с доходов всех расходов и других налогов. Он составляет на сегодняшний день 30%.

Тут наблюдательный человек, быстро прикинув в уме, может возмутиться, что в итоге фирма платит аж 53% (23%+30%) налогов. Это не совсем так.

Предположим, фирма заработала 100000 шекелей за год. Если допустить, что расходов не было, то налог мас хаварот составит 23000 шекелей и в остатке получится 77000. Теперь мы хотим вывести эти деньги — мас дивиденд составит 23100 шекелей.

Итого заплачено налога 46100 шекелей, что составляет не 53% от 100.000, а 46.1%. Теперь становится понятно, почему с определенного уровня доходов выгодней открывать фирму, а не оставаться предпринимателем осек мурше. Однако данную логику я привёл упрощенно, потому что не взял в учет тот факт, что для предпринимателей налоги ступенчатые, а для фирмы фиксированные. То есть если мы говорим о 100.000 шекелей, то осек мурше заплатит с этой суммы меньше налогов (снова смотрим на табличку), чем фирма. А вот если мы говорим о 1.000.000 шекелей в год, то ситуация резко меняется.

Кроме того, я не взял в расчёт тот факт, что бухгалтерия фирмы дороже, чем бухгалтерия частного предпринимателя. Поэтому совет здесь один — считать и оценивать, что выигрываешь, а что проигрываешь. К примеру, у фирмы есть защита, владелец фирмы не несёт ответственности своим личным имуществом в отличие от частного предпринимателя.

Плюс ко всему наличие фирмы позволяет получать зарплату до определённого логичного порога, а только потом остальные деньги получать дивидендами, ещё больше оптимизируя налоговую нагрузку.

Теум мас

Расскажу немного о «выравнивании налогов». Допустим, человек получает 5000 шекелей. Если это мужчина, то он платит очень небольшой налог, а если женщина, то налог она не заплатит вовсе. Затем человек устраивается на другую работу, где ему предлагают 3000 шекелей. Если не сообщить в бухгалтерию о наличии первого места работы (специально или умышленно), то бухгалтерия будет аналогично принимать в расчет 2.25/2.75 некудот зикуй и налог с 3000 взиматься не будет. Поскольку налог платится со всего дохода совокупно, а не со всех доходов по отдельности, получается, что человек недоплачивает налоги.

Или, предположим, человек работает наемным работником и получает 15000 шекелей. Затем он решил открыть небольшое дело и выполнять заказы самостоятельно и зарабатывает еще 3000 шекелей. Какой налог необходимо платить с 3000? Снова обращаемся к таблице в начале статьи и видим, что эти 3000 попадают на ступень с налогом в 31%, поскольку в налоговых вопросах оцениваем мы совокупный доход.

Когда человек устраивается на вторую работу, его могут спросить, работает ли он еще где-то. Если он ответит, что работает, его попросят принести «теум мас», то есть бумажку из налогового управления, чтобы бухгалтерия знала, какой налог снимать с зарплаты. Но если человек отказывается это сделать (ну лень в налоговую идти за какими-то бумажками), то бухгалтерия, чтобы не прогадать, будет снимать с его зарплаты максимальный налог — 50%.

В таком случае человеку все же в итоге придется пойти в налоговое управление и подать заявку на возврат налога.

В случае, если человек предприниматель и дополнительно устраивается на работу наемным работником, то, чтобы упростить бюрократию, бухгалтерию можно «обмануть», сказав, что это единственное место работы. Тогда они будут снимать налоги с зарплаты, как положено, считая это единственным источником доходов, а человек будучи предпринимателем самостоятельно высчитает, сколько ему необходимо заплатить налогов с доходов от своей частной деятельности с оглядкой, что его зарплата уже попала в определенные налоговые ступени.

Налог на сдачу в аренду

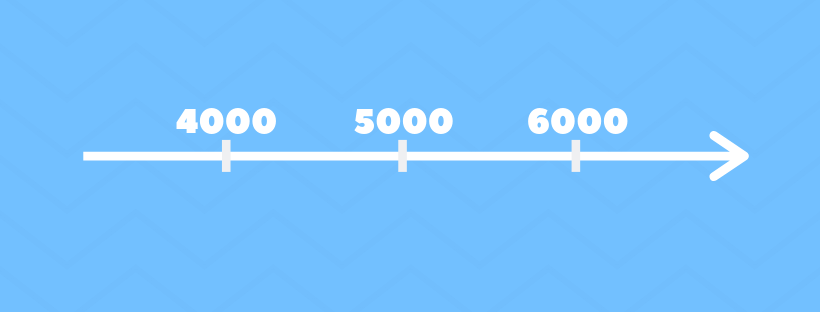

Если вы сдаёте в аренду квартиру, то вы обязаны платить с дохода налог. В данном случае сумма, освобожденная от налога, — 5654 шекеля (на 2024 год). Со всего, что выше этой суммы, необходимо платить налог, и его подсчёт весьма хитрый. Проиллюстрирую его графически.

Для удобства расчетов примем, что сумма, освобожденная от налога, 5000 шекелей. Теперь представим, что человек сдает квартиру за 6000 шекелей. 6000 шекелей больше освобожденной суммы на 1000. Поэтому мы берем и, приняв 5000 как точку отсчета, зеркально отнимаем эту 1000 шекелей влево. Получаем 4000 шекелей — это новая сумма, освобожденная от налога, а налог мы платим с 2000 шекелей (6000-4000). Размер этого налога — 31% от суммы, которую мы высчитали. Но платится он по верхней границе налогов с других источников дохода. Например, если вы уже платите с зарплаты или с бизнеса 50% налога, то и со сдачи в аренду вы будете платить 50%. Если же ваша зарплата 4000 шекелей и вы не платите налог, то со сдачи в аренду минимальный налог составит 31% (опять же от той суммы, которую мы посчитали). Замысловато, но просто для понимания.

Усложним пример — теперь человек сдает квартиру (или квартиры) за 11000 шекелей. 11000 больше 5000 на 6000. Если мы зеркально отразим от 5000 шекелей 6000 влево, то получим -1000. Поскольку уйти в минус тут нельзя, то получится, что сумма, с которой нужно будет платить налог — это все эти 11000 шекелей. Становится уже не так выгодно сдавать квартиры в аренду, ведь налог составит 31% от дохода. И тут налоговое управление дало на выбор второй способ подсчета налога. Можно просто со всей суммы заплатить 10%, но при условии, что человек отчитается о своих доходах в течение 30 дней с нового года. Если он проворонил этот момент, то налог придется платить по первой схеме. Также во второй схеме нет возможности учесть расходы.

К слову, если сдавать квартиры в аренду за рубежом, то налог может рассчитываться по двум аналогичным приведённым выше схемам:

- Либо 15% и можно списать только амортизацию квартиры

- Либо налогообложение по вашей налоговой ставке и тогда можно списывать как амортизацию квартиры, так и прочие расходы, включая уплаченные за рубежом налоги.

Обычно новые репатрианты освобождены на 10 лет от доходов со сдачи недвижимости в арену за рубежом. Об этом подробнее ниже в разделе «Закон Митчела».

Налог на прибыль от инвестиций

На иврите звучит как «мас ревах hон» (מס רווח הון). Если у вас были ценные бумаги, которые вы продали, то налог на прибыль составит 25%. Например, купили 2 года назад акции Nvidia или Microsoft, прибыль от их продажи составила 100000 шекелей. Следовательно придётся заплатить налог на прибыль в размере 25000 шекелей.

Однако до некоторого порогового значения этого налога можно избегать, если инвестировать не напрямую на биржах, а открыть себе керен иштальмут. Это фонд развития, о котором я рассказывал в статье об инвестициях в Израиле. По состоянию на 2024 год в керен иштальмут можно внести до 20520 шекелей в год, и прибыль не будет облагаться налогом. Какая здесь связь с акциями? В керен иштальмут, как и в пенсионном фонде, можно выбирать «программу инвестирования» в акции.

К прибыли с продаже криптовалют этот налог в 25% тоже применим. При условии, конечно, что налоговая не признает вашу криптовалютную деятельность бизнесом. В этом случае налоги будут рассчитываться уже по другой схеме.

Помимо этого новые репатрианты на 10 лет освобождаются от налога на доход от инвестиций. Об этом ниже.

Закон Митчела

Об этом законе слышал каждый новый репатриант. Заключается он в том, что на 10 лет с момента репатриации человек освобожден от налогов на доход из-за рубежа. Причем на пассивный доход. Сначала я думал, что это относится только к дивидендам с акций и прочих инвестиций, но, как оказалось, этот закон распространяется на разные виды доходов из-за рубежа, для получения которых не требовались ресурсы Израиля. Сдаете в другой стране квартиру? Освобождены от налога. Получаете доход со своей компании в России? Освобождены от налога. Инвестируете в экономику какой-то страны или просто покупаете акции через брокера в Европе? Освобождены на 10 лет от налога, и декларировать доход не нужно.

А вот если вы производите что-то за рубежом, но, к примеру, сырье закупаете в Израиле, прибыль с этой деятельности уже облагается налогом.

Тут нужно оговориться. Если, например, у человека в Израиле машина, квартира, он летает отдыхать, то налоговая может прислать ему требование отчитаться об источниках дохода. А то в Израиле он ничего не зарабатывает, а живет подозрительно хорошо. В этом случае декларировать источники своего зарубежного дохода уже нужно, но до истечения десятилетнего периода налоги с такого дохода все еще не взимаются.

Ситуация с фрилансерами, физически находящимися в Израиле, но работающими на зарубежные компании несколько сложнее, и чем дальше, тем сильнее затягиваются гайки. С точки зрения налогового управления, фрилансер, проживающий в Израиле, обязан платить налоги в казну, несмотря на то, что он работает на зарубежную компанию и его доход из-за рубежа. Если он не декларирует такой доход и не платит с него налоги, у налогового управления есть полное право даже возбудить уголовное дело.

Однако на практике пока что этого (почти) не делается. Дело в том, что у налогового управления есть свои ресурсы. И потратить 100000 шекелей на поимку человека, чтобы взыскать с него налогов на 10000 невыгодно. Это в целом касается тактики работы налоговых органов. Обычно они ловят крупную рыбу, где потенциальный доход превысит затраты. Однако если у них появится «радар», позволяющий легко обнаружить таких фрилансеров, не уплачивающих налоги, то к ним постучатся.

Как поступать, каждый решает сам. Во время публичного ответа на фейсбуке или в комментариях любой налоговый консультант скажет, что налоги платить надо. Но при личной встрече вполне могут сказать, чтобы человек откладывал в сторону сумму денег, равную тем налогам, которые ему предстоит заплатить, и если к нему постучатся, спокойно их оплатить. Ни штрафов, ни санкций здесь пока что не будет, потому что сам закон допускает различные его трактовки как налоговым управлением, так и адвокатами.

По истечении 10 лет, зарубежные доходы человека, центр жизни которого находится в Израиле, уже подлежат налогообложению. Однако в Израиле действует закон об отсутствии двойного налогообложения, поэтому если с дохода человека уплачены налоги в той стране, где он заработан, то налоговая в Израиле вычтет их и удержит необходимую разницу.

У меня нет ни соответствующих знаний, ни права давать здесь советы, поэтому если после прочитанного у вас появились вопросы, как грамотно и законно поступить в вашем конкретном случае, могу рекомендовать адвоката по налогам Анну Цабари. Анна очень компетентна в этой сфере, о чем можно судить по ее подробным комментариям к данной статье на Фейсбуке.

О «заморозке» некудот зикуй

Есть одна очень полезная и важная особенность льготных налоговых единиц, о которой ничего не написано в брошюрах Министерства Абсорбции и узнать о которой, не владея ивритом, крайне проблематично. Заключается она в следующем.

Льготные налоговые единицы нового репатрианта, как известно, действуют в течение первых трех лет с момента репатриации. Предположим, вы получили документы репатрианта, полгода проучились в ульпане, еще полгода, например, подрабатывали, выгуливая собак. Год прошел, а некудот зикуй за него сгорели. Второй и третий год — вы пошли в армию. Потом начали учиться в университете. В итоге все три года некудот зикуй не использовались, и к моменту первой официальной работы вас ждут обычные высокие очень грустные налоги.

Во всех этих случаях (служба в армии, долгий период проживания не в Израиле, учеба в высшем учебном заведении с оговоркой, что высшее учебное заведение должно быть признано государством) человек может постфактум «заморозить» свои льготные налоговые единицы. Для этого в налоговую нужно написать соответствующее письмо. Это позволит начать пользоваться льготными налоговыми единицами, как будто человек только репатриировался, несмотря на то что по факту после получения теудат оле уже прошло лет пять.

Теперь вкратце перечислю налоги, с которыми мы сталкиваемся реже или которые отменены вовсе. Я не буду на них подробно останавливаться, но приведу ссылки на ивритоязычные ресурсы, где их можно будет изучить.

Мас шевах микаркаин

Земельный налог на прибыль с продажи недвижимости (מס שבח מקרקעין). Составляет 25%. Подробнее с ним можно ознакомиться на сайте «Коль зхут», где также есть ссылка на его полный текст.

Мас рехиша

Земельный налог на приобретение недвижимости (מס רכישה). Изучить всю теорию по данному налогу снова можно на сайте «Коль зхут».

Мас кния

Налог на покупку товаров из-за рубежа (מס קניה). Этот налог является косвенным, то есть не платится напрямую налоговым органам, но включается в конечную цену приобретаемых товаров. Этот налог взимается с потребительских товаров: транспортных средств, алкоголя, сигарет и других. Перечень таких товаров обновляется в соответствии с решением Министерства финансов. Служит он двум целям (я уверен, что одной) — обеспечение дохода государству и ограничение пагубного влияния на экологию данными товарами. Подробнее здесь.

Бло

Налог на покупку товаров отечественного производства (בלו). Акциз. В русскоязычной среде его иногда называют «Блу». Аналогично предыдущему налогу он служит целям обеспечения доходов государству и ограничения использования товаров, на которые он распространяется. Взимается с производителей, которые включают этот налог в конечную стоимость товара. Под товаром в данном случае следует понимать, например, бензин, дизель, мазут, уголь, природный газ. Подробнее о Бло.

Мас схар

Налог на зарплату (מס שכר). Этим налогом облагаются зарплаты работников финансовых учреждений, таких как банки, фондовые биржи, паевые инвестиционные фонды, страховые компании. По сути он является альтернативой НДС, поскольку финансовые организации НДС не платят, и тоже составляет 17%. Здесь вы сможете почитать о нем подробнее.

Мас маасиким

Это налог с работодателей (מס מעסיקים). Он отменён в 2008 году, но если вы очень пытливый, то Википедия хранит о нём память.

Мас булим

Гербовая пошлина (מס בולים). Налог, взимаемый с печати, которую требовалось поставить на различные документы: обязательства, контракты, соглашения. Был отменён.

Мас мехира

Налог с продажи (מס מכירה). Налог с продажи недвижимости (за исключением жилой квартиры). Был упразднён в 2008 году.

Мас рехуш

Налог на недвижимость, которой не пользуются. Составляет 1%. Насколько я понял, введён для того, чтобы вынудить инвесторов либо сдавать квартиры, решая таким образов дисбаланс спроса и предложения на рынке съёмного жилья, либо продавать их.

Налог на наследство

В Израиле нет налога на наследство как такового. То есть, например, квартира, полученная наследником в рамках процедуры наследования не считается проданной ему, как следствие, наследник не должен платить налог с покупки квартиры. Однако если наследник решает продать такую квартиру, то налог с продажи будет платиться уже в общем порядке.

Налог на вклады

Шекелевые вклады в израильском банке (или на иврите «пикадон») облагаются налогом 15%. А вот налог на «керен каспит» (денежный фонд), который можно открыть через консультанта по инвестициям в банке, составит 25%. Но в среднем керен каспит даёт большую прибыль, чем банковский депозит, поэтому что выгоднее, нужно считать каждый раз индивидуально.

Заключение

На этом всё. Как я написал в самом начале, информацию я дал в упрощенном виде. Цель статьи — дать общую картину и возможность задавать правильные вопросы в своем конкретном случае при обращении к узкому специалисту. Кроме того, я очень рекомендую прочитать статью о возврате налогов — очень часто Мас Ахнаса может вернуть вам налоги, которые вы переплатили.

Если вы осилили статью до конца и она вам понравилась, то ставьте свой королевский лайк проекту OLE HADASH на Фейсбуке и царственно подписывайтесь на наш Telegram — там публикуется тонна полезной информации, которая не попадает на сайт.

P.S. Чтобы вы могли прочитать эту информацию бесплатно и на доступном языке, я посетил платный семинар. Поэтому буду рад (но не требую) помощи проекту. Деньги идут на содержание сайта и мотивируют рассказывать новое!

Paypal

Изображение: makyzz – freepik.com

Всего комментариев: 74

Не увидел,как сообщать в мас ахнасу,доход от банковских депозитов в России,может,как и доходы от сдачи квартиры в аренду?

Это не было целью статьи, поскольку является узкоспециализированным вопросом. Для того, чтобы правильно декларировать свои доходы, возьмите консультацию у аудитора или налогового консультанта.

Я пока не видел ни одной статьи на русском, в которой бы написали, как посчитать, сколько ты получишь на руки денег с зарплаты. Потому что помимо подоходного налога, есть и взносы в БЛ на соцстрах и медицину, а также пенсионные отчисления. И все это считается по сложной системе, но по крайней мере все хорошо было бы собрать в одном месте

Этого не сделано как раз по той причине, что система сложная. Текстом получится крайне мудрено и запутано, потому что зарплата зависит от множества факторов вплоть до семейного статуса, наличия детей, и даже места проживания. Для целей примерного понимания зарплаты нетто есть зарплатные калькуляторы. Загуглите מחשבון משכורת и проверьте на своих вводных.